“ขายของออนไลน์ ยอดขายเท่าไร ถึงต้องยื่นภาษี”

ปัญหาที่หลายคนเจอ คืออยากยื่นภาษีให้ถูกต้องแต่ไม่รู้ว่าตัวเองอยู่ในเกณฑ์ที่ต้องเสียภาษีหรือไม่ ต้องเสียภาษีเมื่อไร และต้องเตรียมการยื่นภาษีอย่างไร (ผู้ที่ขายของออนไลน์ที่กำลังกล่าวถึงนี้ หมายถึง "คนขายของออนไลน์" ที่เป็นบุคคลธรรม ไม่ได้จดทะเบียนบริษัทเท่านั้น)

ก่อนอื่นต้องทำความเข้าใจก่อนว่า คนที่จะต้อง "ยื่นภาษี" คือคนที่มี "รายได้" หรือ "เงินได้" ตามที่กำหนด สำหรับบุคคลธรรมดาที่ต้องยื่นภาษีเมื่อมีรายได้มากกว่า 10,000 บาทต่อเดือน หรือ 120,000 บาท/ปี

แต่ในกรณีบุคคลธรรมดา (ไม่เปิดขายในฐานะของบริษัท ห้างหุ้นส่วน) ที่มีรายได้จากการขายของออนไลน์ จะต้องยื่นภาษีเงินได้ประเภทที่ 8 หรือ ม.40 (8) โดยยื่นแบบ ภ.ง.ด.90, 94 เมื่อมีได้รายเกิน 60,000 บาท (กรณีโสด) หรือมีรายได้เกิน 120,000 บาท (กรณีสมรส) ซึ่งในกรณีที่ทำทั้งงานประจำ และขายของออนไลน์ก็จะต้องยื่นภาษีทั้ง 2 แบบ หากรายได้ถึงตามเกณฑ์ข้างต้น

“ขายของออนไลน์ คำนวณภาษี ยังไง”

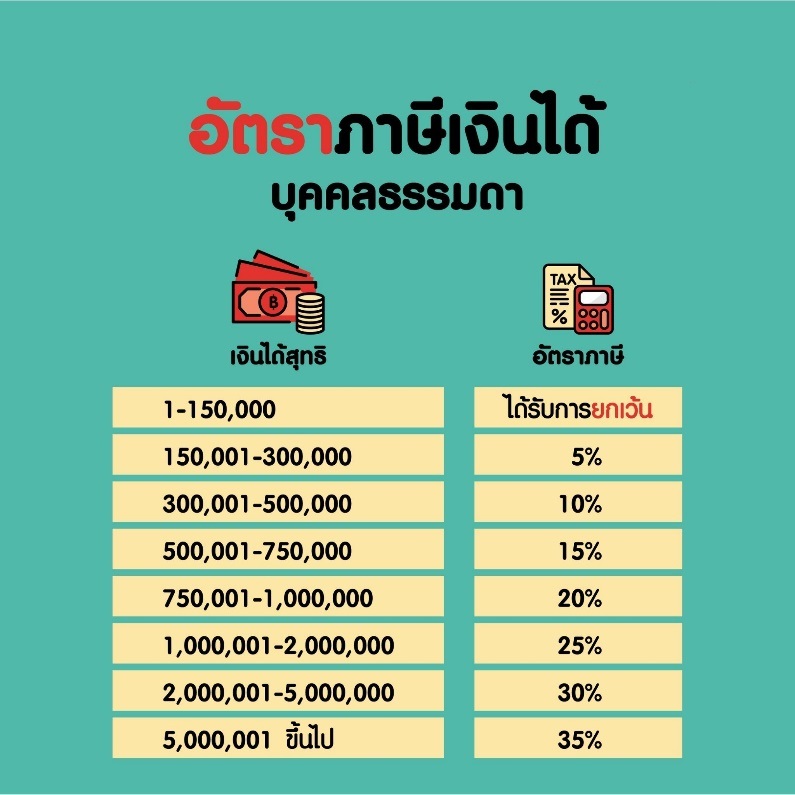

การขายของออนไลน์ที่ไม่ได้จดทะเบียนเป็นนิติบุคคล (บริษัทหรือห้างหุ้นส่วน) ยังถือว่าเป็นบุคคลธรรมดาที่ต้องเสียภาษีเงินได้บุคคลธรรมดา โดยภาษีเงินได้บุคคลธรรมดา จะมีวิธีการคำนวณ 2 วิธี คือ

วิธีที่ 1 : (เงินได้ - ค่าใช้จ่าย - ค่าลดหย่อน) x อัตราภาษี ตามอัตราขั้นบันได

การหักค่าใช้จ่ายในวิธีแรกสามารถทำได้ 2 แบบ คือ

- หักค่าใช้จ่ายแบบเหมาๆ ได้ 60% ของรายได้

- หักตามจริง ถ้าใช้วิธีจะต้องทำ "บัญชีรายรับรายจ่าย" และ "เก็บหลักฐาน" ไว้ใหครบถ้วนเพื่อง่ายต่อการตรวจสอบ

วิธีที่ 2 : เงินได้ x 0.5%

โดยจะใช้วิธีที่ 2 เมื่อเรามีรายได้เกิน 1 ล้านบาทต่อปี แล้วนำไปเปรียบเทียบกับวิธีแรก เพื่อเสียภาษีตามวิธีที่คำนวณได้คุ้มกว่า

“ขายของออนไลน์ ต้องยื่นภาษีแบบไหน ยื่นเมื่อไหร่บ้าง”

ผู้ขายของออนไลน์ที่เป็นบุคคลธรรมดาไม่ได้จดทะเบียนนิติบุคคลก็ต้องยื่นภาษี ถูกจัดอยู่ในเงินได้ประเภทที่ 8 คือเงินได้จากการขายของ ซึ่งจะต้องยื่นภาษี 2 รอบ

รอบแรก: สิ้นปี ยื่นช่วงเดือน ม.ค.- มี.ค. (แบบ ภ.ง.ด. 90) จะเป็นการยื่นสรุปทั้งปีที่ผ่านมา

รอบสอง: กลางปี ยื่นช่วงเดือน ก.ค.-ก.ย. (แบบ ภ.ง.ด. 94) เป็นการยื่นสรุปรายได้ในช่วงครึ่งปีแรก (ม.ค.-มิ.ย.) โดยสามารถใช้ค่าลดหย่อนได้ครึ่งหนึ่ง เช่น ค่าลดหย่อนส่วนตัว 60,000 จะเหลือ 30,000

ส่วนผู้ขายของออนไลน์ อาจต้องจ่าย "ภาษีมูลค่าเพิ่ม" ด้วย ในกรณีที่มีรายได้ (ก่อนหักค่าใช้จ่าย) เกิน 1.8 ล้านบาทต่อปี ต้องจดทะเบียนภาษีมูลค่าเพิ่มหรือ VAT โดยเสียภาษีอยู่ที่ 7% ของรายได้ ที่สำคัญคือจะต้องจดทะเบียนภาษีมูลค่าเพิ่มภายใน 30 วัน หลังจากมียอดขายเกิน 1.8 ล้านบาท (พืชผลทางการเกษตร สัตว์ ตำราเรียน ส่วนใหญ่ได้รับการยกเว้น ไม่ต้องจดทะเบียนภาษีมูลค่าเพิ่ม)

หากมีภาษีมูลค่าเพิ่มผู้ประกอบการก็ต้องยื่นภาษีทุกๆ เดือน ภายในวันที่ 15 ของเดือนถัดไป และมีหน้าที่ต้องออก "ใบกำกับภาษี" ให้กับผู้มาใช้บริการด้วย

“ขายของออนไลน์ ต้องรู้จัก ภาษี E-payment”

ส่วนกรณีที่มีการซื้อขายหรือไม่ก็ตาม แต่มีการรับโอนเงินถี่ๆ ข้อมูลในบัญชีนั้นๆ จะถูกส่งให้สรรพากรตรวจสอบตาม "ภาษี E-payment " ได้มีผลบังคับใช้มาตั้งแต่วันที่ 21 มี.ค. 62 โดยกำหนดให้ทางสถาบันการเงินต้องส่งข้อมูลการทำธุรกรรมอิเล็กทรอนิกส์ของร้านค้า ให้กับทางสรรพากรตรวจสอบ เมื่อเข้าเกณฑ์เงื่อนไขดังต่อไปนี้

1. มีการฝากหรือรับโอนเงินเข้าทุกบัญชี 3,000 ครั้งต่อปีขึ้นไป ไม่ว่ายอดฝากต่อครั้ง หรือยอดรวมทั้งหมดจะเป็นกี่บาทก็ตาม

2. มีการฝากหรือรับโอนเงินเข้าทุกบัญชีรวมกัน 400 ครั้งต่อปีขึ้นไป และมียอดเงินรวมกันทั้งหมดตั้งแต่ 2 ล้านบาทต่อปีขึ้นไป

ซึ่งการนับจำนวนครั้งและจำนวนเงิน นับตั้งแต่ 1 ม.ค.-31 ธ.ค. ของทุกปี

โดยผู้ที่ส่งข้อมูลจำนวนเงินและจำนวนครั้งในการโอนตามเกณฑ์นี้ให้กับสรรพากร คือ ธนาคารพาณิชย์ ธนาคารออมสิน ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร ธนาคารอาคารสงเคราะห์ ธนาคารอิสลามแห่งประเทศไทย และผู้ประกอบธุรกิจบริการเงินอิเล็กทรอนิกส์

โดยข้อมูลที่ต้องรายงานแก่สรรพากรคือ

1. ชื่อเจ้าของบัญชี

2. เลขประจำตัวประชาชน

3. จำนวนครั้งที่ฝากหรือรับโอน (ยอดรวม)

4. จำนวนเงินที่ฝากหรือรับโอน (ยอดรวม)

ทั้งนี้การตรวจสอบจะยังไม่ถือว่าเงินในบัญชีที่เข้าเกณฑ์เป็นรายได้ทั้งหมด จะต้องมีการวิเคราะห์กับข้อมูลอื่นๆ เพื่อพิสูจน์ก่อนว่าเป็นรายได้ประเภทใด หากตรวจสอบพบว่าเป็นรายได้จริง

“ขายของออนไลน์ เตรียมตัวจัดการภาษียังไงดี”

ขั้นตอนที่ 1 จดบันทึกรายการซื้อ-ขายสินค้า เพื่อนำมาใช้ในการทำบัญชีรายรับรายจ่ายรายวัน ทำให้ไม่ลืม ไม่สับสน ซึ่งจะช่วยให้เราสามารถบริหารจัดการเรื่องเงินได้ง่ายกว่าการทำย้อนหลังมากๆ

ขั้นตอนที่ 2 เก็บหลักฐานทุกอย่างที่เกี่ยวข้อง ไม่ว่าจะเป็นเอกสารที่เกี่ยวข้องกับการค้า ธุรกรรมทางการเงิน จะช่วยให้เราสามารถตรวจสอบความถูกต้องของบัญชีแล้ว ยังช่วยลดความเสี่ยงที่จะเกิดปัญหาเมื่อสรรพากรเข้ามาขอตรวจสอบอีกด้วย โดยเฉพาะในกรณีที่ตรวจสอบพบว่าความถี่และจำนวนเงินโอนเข้าบัญชีเข้าเกณฑ์ภาษีอีเพย์เมนต์ ตามที่ได้กล่าวถึงในข้างต้น

ขั้นตอนที่ 3 ศึกษาและติดตามข่าวสารทางด้านการเงินและเรื่องที่เกี่ยวข้องกับภาษีอย่างต่อเนื่อง เพราะเงื่อนไขในแต่ละปี มีอาจมีการเปลี่ยนแปลงได้ การอัพเดทอยู่เสมอจะช่วยให้จัดการภาษีได้ถูกต้องตามเงื่อนไข จัดการการเงินของตัวเองได้อย่างเหมาะสม และไม่มีปัญหาย้อนหลัง

อ้างอิงบทความ : Krungsri Guru กรมสรรพากร