e-Tax Invoice & e-Receipt

ถึงแม้ว่าการใช้ e-Tax Invoice & e-Receipt จะเป็นเรื่องที่หลายกิจการเริ่มใช้แล้ว แต่บางกิจการยังไม่ได้นำมาใช้ เพื่อไม่พลาดโอกาสเพิ่มยอดขายจากมาตรการที่รัฐบาลมักออกมาตรการลดหย่อนภาษี เพื่อส่งเสริมการใช้ e-Tax Invoice & e-Receipt ในแบบมาตรการลดหย่อนภาษี ที่ให้ผู้ซื้อนำใบกำกับภาษีอิเล็กทรอนิกส์มาใช้ลดหย่อนภาษีได้ กิจการควรเร่งเตรียมพร้อม ติดตั้งระบบนี้เพื่อไม่พลาดโอกาสในการเพิ่มยอดขายและความน่าเชื่อถือในธุรกิจ

ภาพรวมพื้นฐานวงจรการดำเนินการ

สามารถนำส่งข้อมูลให้กรมสรรพากรได้ 3 ช่องทาง

ผู้ประกอบการจัดทำ e-Tax Invoice & e-Receipt สามารถนำส่งข้อมูลให้กรมสรรพากรได้ 3 ช่องทาง

- Upload นำส่งข้อมูลด้วยวิธีการอัปโหลดผ่านเว็บไซต์กรมสรรพากร

- Service Provider เป็นวิธีการนำส่งข้อมูลโดยผ่านผู้ให้บริการที่มีคุณสมบัติตามที่กำหนด

- Host to Host นำข้อมูลผ่านระบบนำส่งที่ผู้ประกอบการเชื่อมต่อกับกรมสรรพากรโดยตรง

Sevice Provider

ผู้ให้บริการนำส่งข้อมูลอิเล็กทรอนิกส์ (Sevice Provider) เป็นผู้ให้บริการทางอิเล็กทรอนิกส์ที่ช่วยจัดการข้อมูลอิเล็กทรอนิกส์ และให้บริการนำส่งข้อมูลอิเล็กทรอนิกส์แทนผู้ประกอบการ (ผู้ใช้บริการ) ด้วยระบบรับส่งข้อมูลที่เชื่อมต่อกับระบบข้อมูลของกรมสรรพากร ที่มีมาตรฐานความมั่นคงปลอดภัยด้านระบบสารสนเทศและมีระบบงานสนับสนุนการทำงานที่เกี่ยวข้อง พร้อมให้คำปรึกษาแก่ผู้ประกอบการ ทั้งนี้ผู้ให้บริการนำส่งข้อมูลอิเล็กทรอนิกส์ดังกล่าว ต้องมีคุณสมบัติตามแนบท้ายประกาศอธิบดีกรมสรรพากร (ฉบับที่ 15) เรื่องกำหนดหลักเกณฑ์ วิธีการ และเงื่อนไขในการจัดทำ ส่งมอบ และเก็บรักษา e-Tax Invoice & e-Receipt จึงเป็นทางเลือกสำหรับผู้ประกอบการที่ไม่ต้องการลงทุนหรือพัฒนาระบบคอมพิวเตอร์หรือชอฟต์แวร์ด้วยตนเอง แต่จะมีค่าใช้จ่ายในการนำส่งของSevice Provider ที่แยกจากค่าโปรแกรม Bplus e-Tax Invoice

การตั้งค่าระบบ

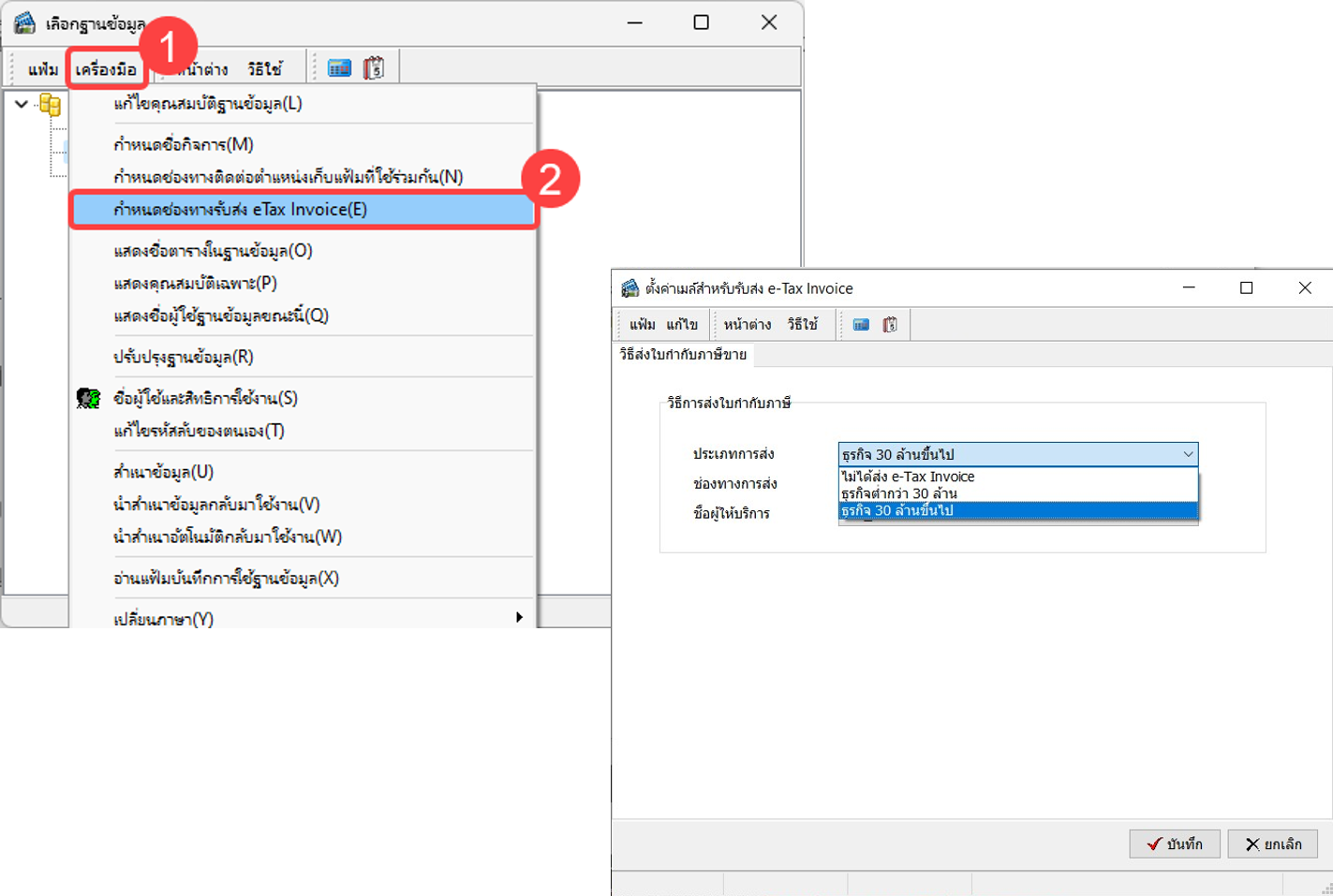

- กำหนดช่องทางการรับส่ง e-Tax Invoice

- กำหนดช่องทางติดต่อตำแหน่งเก็บแฟ้มที่ใช้ร่วมกัน

- กำหนดแก้ไขคุณสมบัติฐานข้อมูล

กำหนดช่องทางการรับส่ง e-Tax Invoice ประเภทการส่ง ธุรกิจ 30 ล้านขึ้นไป

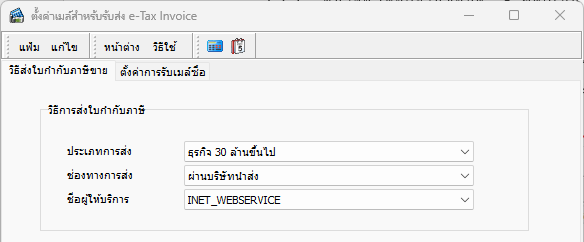

การนำส่งผ่าน Tax Service Provider

ตั้งค่าการรับเมล์ซื้อ

- ตั้งค่าเซิร์ฟเวอร์รับเมล์

- ตั้งค่ากรณีเซิร์ฟเวอร์ต้องการรหัสลับ

สะดวกในการช่องทางติดต่อตำแหน่งเก็บแฟ้มที่ใช้ร่วมกันไม่ว่าจะเป็น

- ติดต่อผ่าน Local Drive

- ติดต่อผ่าน Network Drive

- ติดต่อผ่าน FTP

- ติดต่อผ่าน Internet

- กรณี Web Service ติดต่อผ่าน Local Drive

เอกสารที่เกี่ยวข้องกับชื่อและรหัสประเภทเอกสารของ ETDA

- รหัส 80 ใบเพิ่มหนี้ (Debit note)

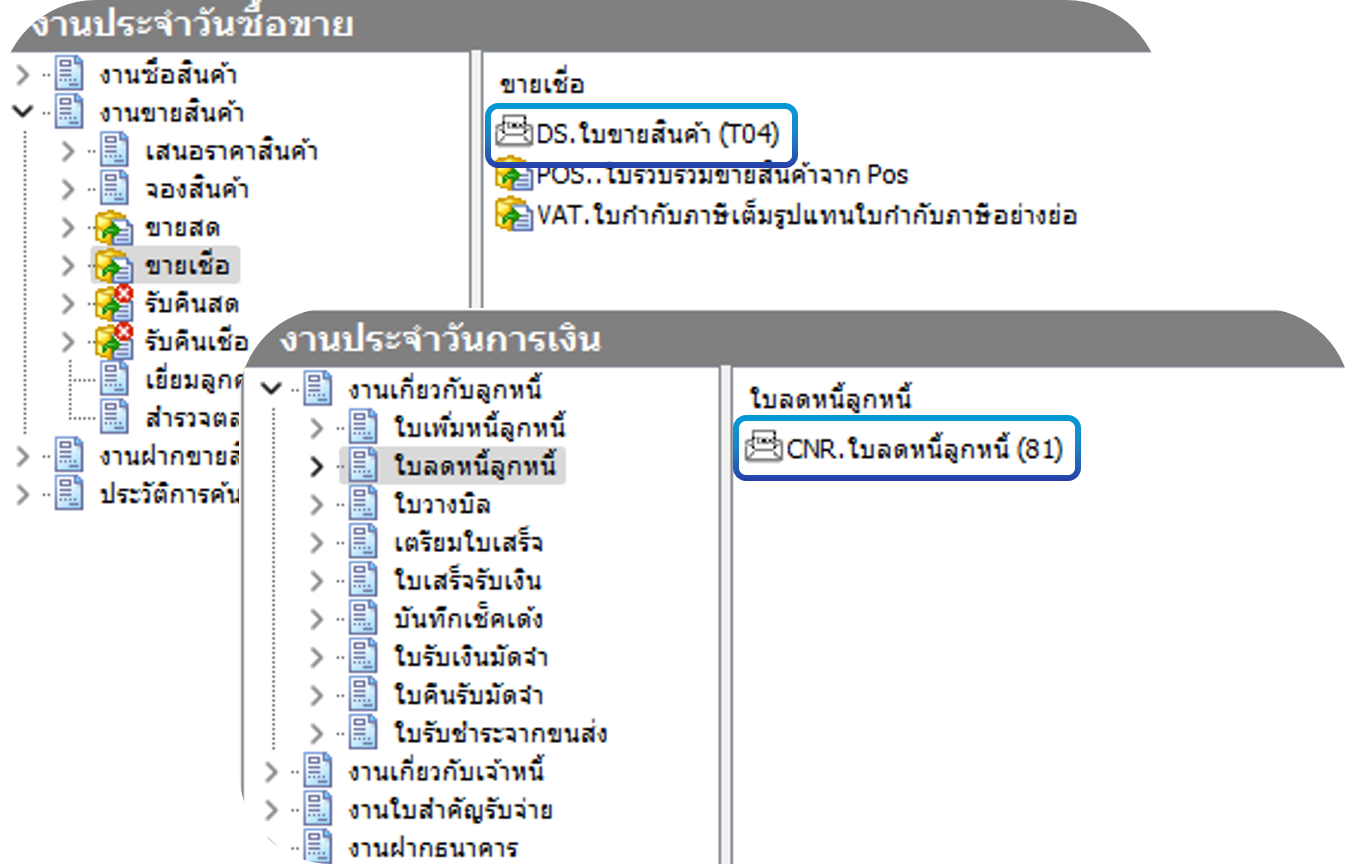

- รหัส 81 ใบลดหนี้ (Credit note)

- รหัส 380 ใบแจ้งหนี้ (Invoice)

- รหัส 388 ใบกำกับภาษี (Tax Invoice)

- รหัส T01 ใบรับ (Receipt)

- รหัส T02 ใบแจ้งหนี้/ใบกำกับภาษี (Invoice/Tax Invoice)

- รหัส T03 ใบเสร็จรับเงิน/ใบกำกับภาษี (Receipt/Tax Invoice)

- รหัส T04 ใบส่งของ/ใบกำกับภาษี (Delivery order/Tax Invoice)

- รหัส T05 ใบกำกับภาษีอย่างย่อ (Abbreviated Tax Invoice)

- รหัส T06 ใบเสร็จรับเงิน/ใบกำกับภาษีอย่างย่อ (Receipt/Abbreviated Tax Invoice)

- รหัส T07 ใบแจ้งยกเลิก (Cancellation note)

รหัสประเภทเอกสาร Bplus ERP V.3

- เอกสารขายเชื่อ

- เอกสารขายสด

- เอกสารรับคืนเชื่อ

- เอกสารรับคืนสด

- เอกสารใบเพิ่มหนี้

- เอกสารใบลดหนี้

- เอกสารรับมัดจำ

- เอกสารคืนมัดจำ

- เอกสารขายทรัพย์สินถาวร

- เอกสารฝากขาย

- เอกสารรับคืนฝากขาย

การตั้งค่าระบบเอกสาร

- ฟอร์มอิเล็กทรอนิกส์ของแต่ละระบบเอกสาร

- เป็นเอกสาร e-Tax Invoice

- ประเภทเอกสาร e-Tax Invoice

การตั้งค่าระบบเอกสาร

- สัญลักษณ์ระบบเอกสาร e-Tax Invoice

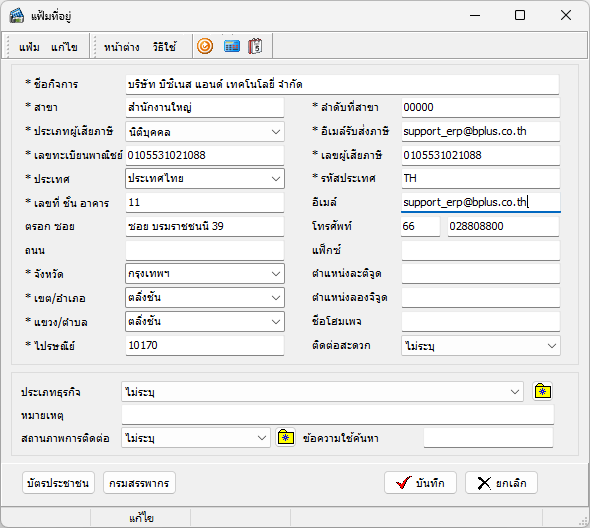

สะดวกง่ายลูกค้ารายใดต้องการส่งด้วยระบบ Bplus e-Tax Invoice เพียงระบุ email ที่ใช้ในการรับส่งใบกำกับภาษีในแฟ้มลูกหนี้

การบันทึกเอกสาร

- เอกสารรับคืนเชื่อ

- เอกสารรับคืนสด

- เอกสารใบเพิ่มหนี้

- เอกสารใบลดหนี้

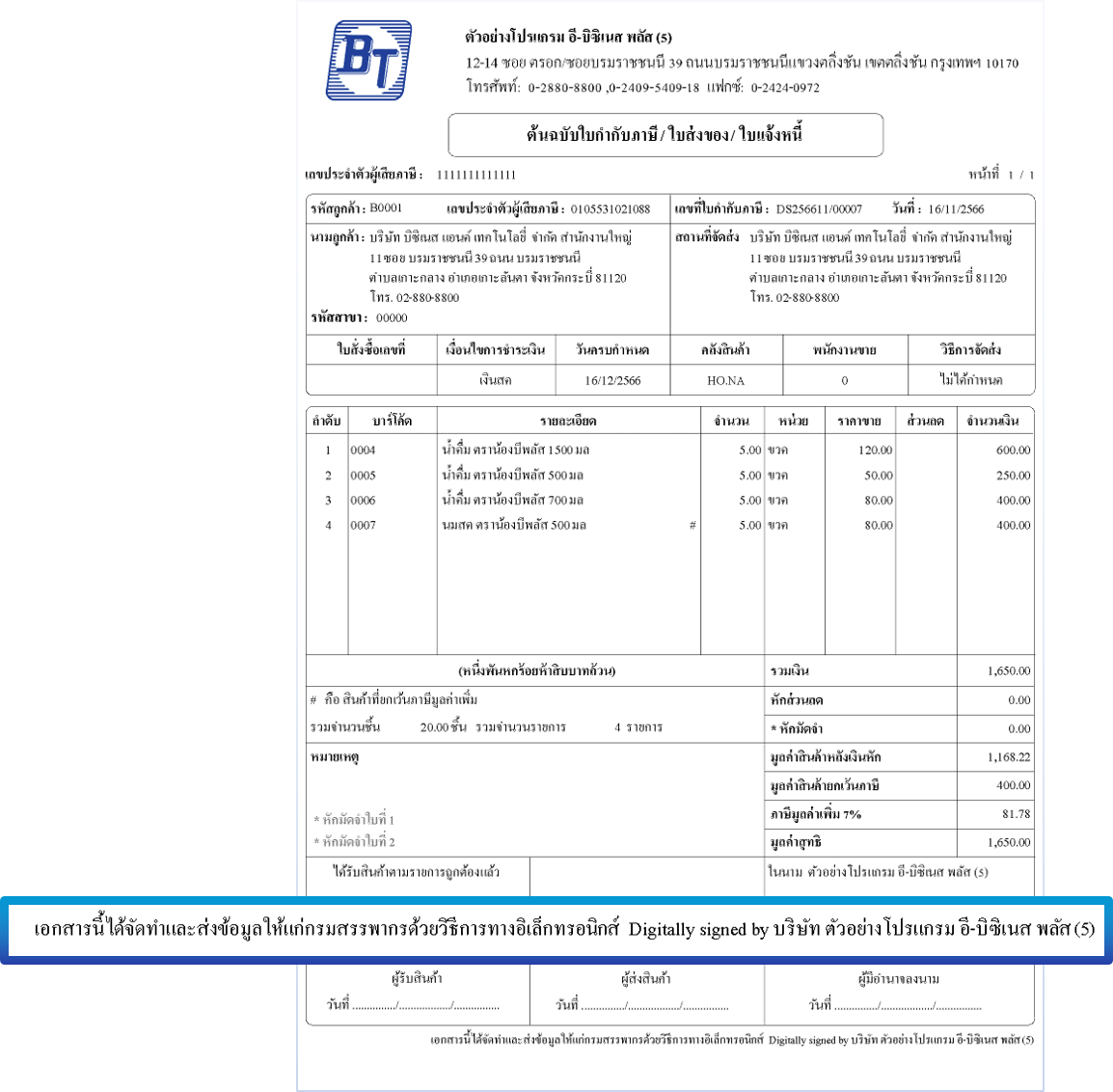

ใบกำกับภาษีอิเล็กทรอนิกส์

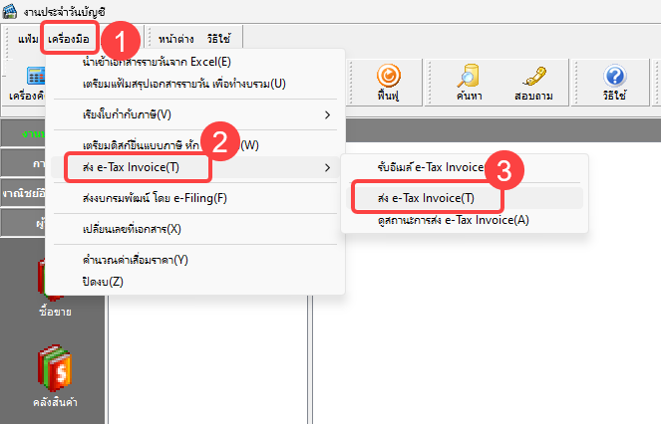

ส่ง e-Tax Invoice

- ส่งใบกำกับภาษี e-Tax Invoice

- ส่งXML และ PDF/A3B

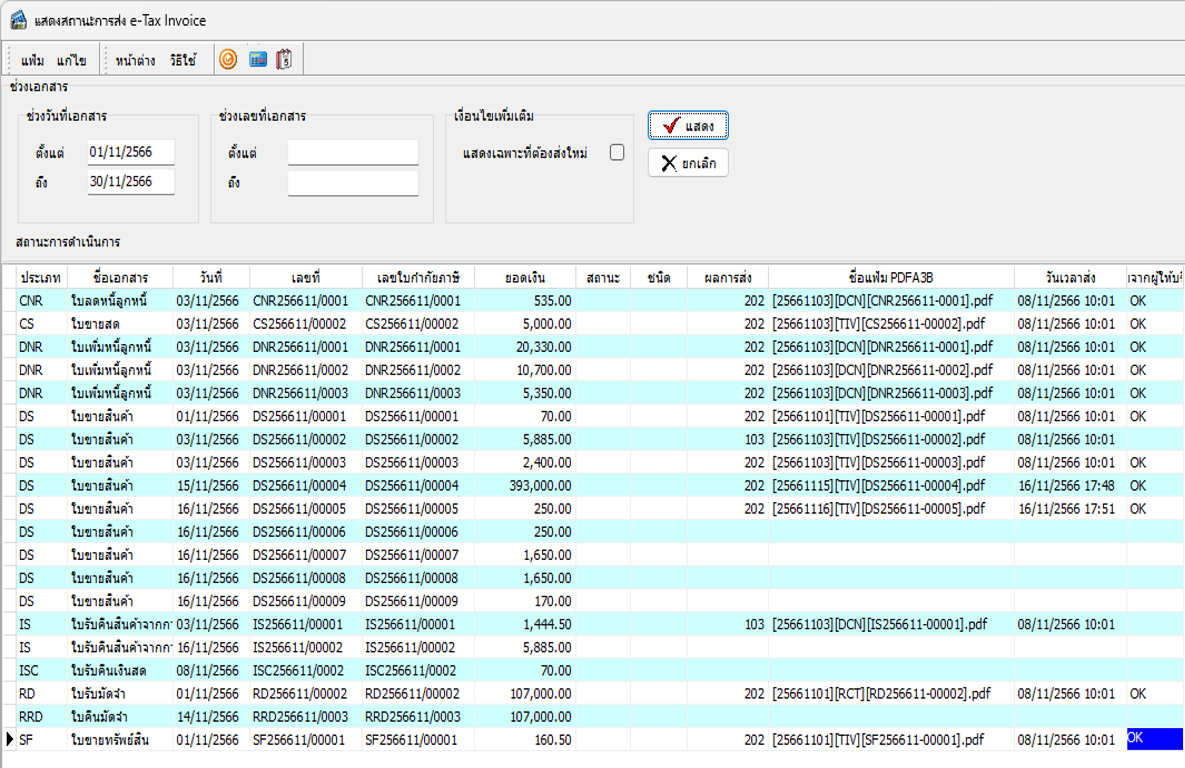

- ตรวจสอบสถานะการส่ง e-Tax invoice

การส่ง e-Tax Invoice มีเครื่องมือจัดทำเป็นหมวดหมู่เพื่อส่งราชการตามความรับผิดชอบ เลือกใช้ได้ตามสิทธิที่ควบคุม

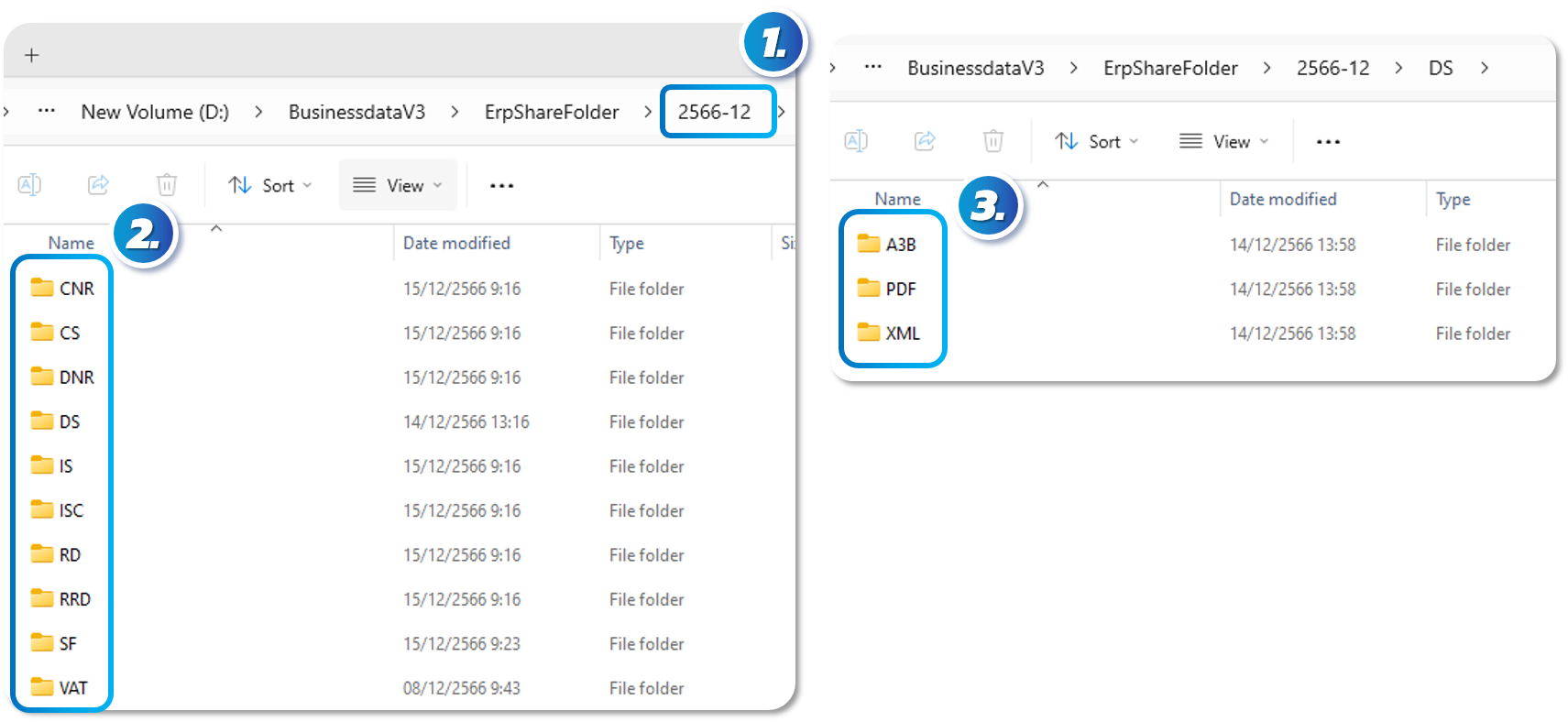

ที่เก็บเอกสาร PDF/A3B และXML

- สร้างชื่อไฟล์ตามวันที่ และเลขที่ใบกำกับภาษีอย่างอัตโนมัติ

ตรวจสอบสถานะการส่ง e-Tax invoice ได้สะดวกไม่พลาด

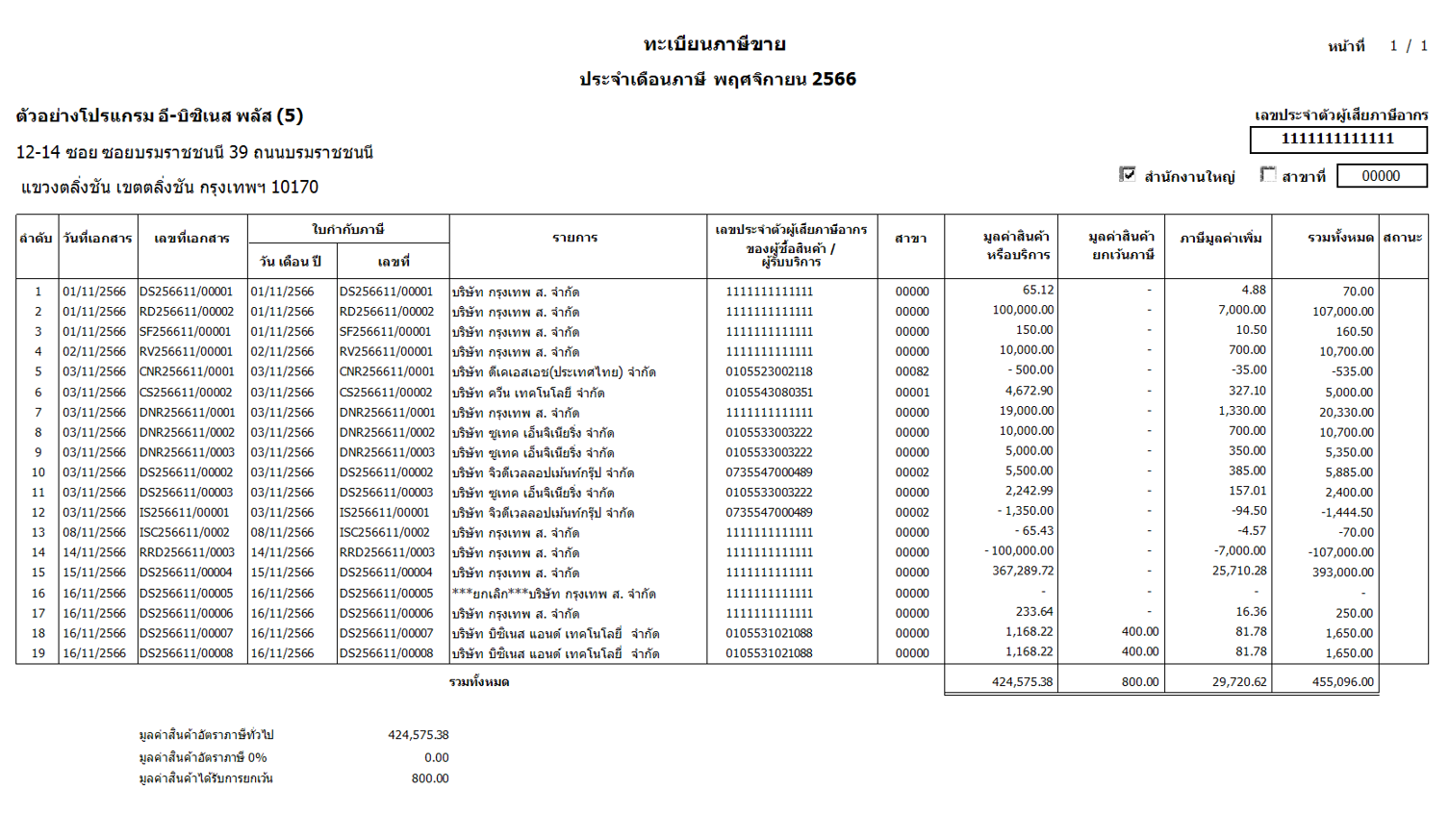

ตรวจสอบทะเบียนภาษี

- จัดทำรายงานตรวจสอบรายงานภาษีขายได้ทันที

ประโยชน์ของการใช้ใบกำกับภาษีอิเล็กทรอนิกส์

ช่วยลดขั้นตอนการทำงาน

ลดค่าใช้จ่ายลดการใช้กระดาษ

เพิ่มประสิทธิภาพส่วนงานด้านภาษี

มีการนำส่งภาษีแบบเรียลไทม์

ข้อมูลทางภาษีมีความถูกต้องและแม่นยำ

ประกาศอธิบดีกรมสรรพากร

กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไขในการจัดทำ ส่งมอบ และเก็บรักษา คลิก

Overview

ภาพรวมการจัดทำและนำส่งข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์และใบรับอิเล็กทรอนิกส์ คลิก

การเก็บรักษา e-Tax Invoice & e-Receipt

ใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ เป็นการจัดทำให้อยู่ในรูปแบบข้อมูล อิเล็กทรอนิกส์ จึงต้องเก็บข้อมูลแบบอิเล็กทรอนิกส์และต้องเก็บไว้ตามระยะเวลาที่กฎหมายกำหนด

ต้องเก็บรักษาใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ไว้ตามมาตรา 87/3 แห่งประมวลรัษฎากร ซึ่งกำหนดให้เก็บรักษาไว้ไม่น้อยกว่า 5 ปี แต่ไม่เกิน 7 ปี กรณีอยู่ระหว่าง การตรวจสอบภาษีอากรจะต้องเก็บไว้จนกว่าการตรวจสอบภาษีอากรจะแล้วเสร็จ

เมื่อผู้ประกอบการเข้าสู่ระบบอิเล็กทรอนิกส์ เจ้าหน้าที่สามารถเรียกดูข้อมูลที่มีอยู่ในระบบของกรมสรรพากร ซึ่งสามารถใช้ในการบริหารจัดเก็บภาษีอากรได้ โดยไม่ต้องขอเอกสารหรือข้อมูลอิเล็กทรอนิกส์จากผู้ประกอบการ เว้นแต่กรณีมีเหตุอันควรสงสัย

เมื่อผู้ซื้อสินค้าหรือผู้รับบริการได้รับเอกสารใบกำกับภาษีอิเล็กทรอนิกส์และใบรับอิเล็กทรอนิกส์ในรูปแบบไฟล์ PDF ที่มีการลงลายมือชื่อดิจิทัล (Digital Signature) ผู้รับข้อมูลอิเล็กทรอนิกส์มีหน้าที่ตรวจสอบความถูกต้องของข้อมูล รวมถึงตรวจสอบลายมือชื่อดิจิทัลด้วย เพื่อเป็นการพิสูจน์ ความถูกต้องของผู้จัดทำเอกสารและใช้ในการตรวจสอบว่าข้อมูลไม่ถูกแก้ไขหรือเปลี่ยนแปลง

ผู้ออกใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ หรือผู้ซื้อสินค้าหรือผู้รับบริการที่ได้รับใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์จะต้องเก็บรักษาไว้ในรูปแบบข้อมูลอิเล็กทรอนิกส์ ดังนี้

- ข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์นั้น สามารถเข้าถึงและนำกลับมาใช้ได้โดยความหมายไม่เปลี่ยนแปลง

- ได้เก็บรักษาข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์นั้น ให้อยู่ในรูปแบบที่เป็นอยู่ในขณะที่ได้สร้าง ส่ง หรือได้รับข้อมูลนั้นหรืออยู่ในรูปแบบที่สามารถแสดงข้อความที่สร้าง ส่ง หรือได้รับให้ปรากฏอย่างถูกต้องได้ และได้เก็บรักษาข้อความส่วนที่ระบุถึงแหล่งกำเนิด ต้นทางและปลายทางของใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ ตลอดจนวันและเวลาที่ส่งหรือได้รับข้อความดังกล่าว

การส่งข้อมูล e-Tax Invoice & e-Receipt

ผู้ประกอบการสามารถเลือกช่องทางการนำส่งข้อมูลให้กรมสรรพากรให้เหมาะสมกับสภาพธุรกิจและความพร้อมของผู้ประกอบการ ได้ตามช่องทางดังนี้

- Host to Host เป็นการเชื่อมต่อระบบคอมพิวเตอร์เพื่อนำส่งข้อมูลโดยตรงกับกรมสรรพากร เหมาะสำหรับผู้ประกอบการขนาดใหญ่ ที่มีปริมาณข้อมูลจำนวนมาก

- Service Provider เป็นการนำส่งข้อมูลผ่านผู้ให้บริการตัวแทนที่ได้รับอนุมัติจากกรมสรรพากร เหมาะสำหรับผู้ประกอบการขนาดใหญ่และขนาดกลาง ที่มีปริมาณข้อมูลจำนวนไม่มากนัก และไม่สะดวกในการจัดส่งข้อมูลด้วยตนเอง

- Upload File เป็นการนำส่งข้อมูลผ่านเว็บไซต์กรมสรรพากร เหมาะสำหรับผู้ประกอบการขนาดเล็ก ที่มีปริมาณข้อมูลจำนวนไม่มากนัก

ผู้ประกอบการสามารถเปลี่ยนช่องทางการนำส่งข้อมูลได้ตามความเหมาะสมของตนเอง โดยไม่ต้องแจ้งการเปลี่ยนแปลงต่อกรมสรรพากรแต่อย่างใด

ข้อมูลที่ต้องนำส่งกรมสรรพากรประกอบด้วย

- ใบกำกับภาษีเต็มรูป ตามมาตรา 86/4 แห่งประมวลรัษฎากร

- ใบเพิ่มหนี้ ตามมาตรา 86/9 แห่งประมวลรัษฎากร

- ใบลดหนี้ ตามมาตรา 86/10 แห่งประมวลรัษฎากร

- ใบเสร็จรับเงิน ตามมาตรา 105 ทวิ แห่งประมวลรัษฎากร

ต้องจัดทำให้อยู่ในรูปข้อมูลอิเล็กทรอนิกส์แบบ XML File ตามข้อเสนอแนะมาตรฐานด้านเทคโนโลยีสารสนเทศและการสื่อสารที่จำเป็นต่อธุรกรรม ทางอิเล็กทรอนิกส์ ว่าด้วยข้อความอิเล็กทรอนิกส์สำหรับการซื้อขายสินค้าและบริการ (ขมธอ.3-2560) เวอร์ชัน 2.0 และต้องลงลายมือชื่อดิจิทัล (Digital Signature) หากข้อมูลไม่ถูกต้องระบบจะปฏิเสธการรับข้อมูล ต้องแก้ไขให้ถูกต้องและนำส่งใหม่อีกครั้ง

กรมสรรพากรจะแสดงข้อความตอบรับทันทีที่หน้าจอในขณะที่ทำรายการสำเร็จ นอกจากนี้ผู้ประกอบการสามารถตรวจสอบผลการนำส่งข้อมูล (Tracking) ผ่านระบบบริการของกรมสรรพากรได้

การยกเลิกใบกำกับภาษีอิเล็กทรอนิกส์เดิมเพื่ออกใบกำกับภาษีอิเล็กทรอนิกส์ใหม่ ให้เป็นไปตามข้อ 22 ของประกาศอธิบดีกรมสรรพากร (ฉบับที่ 15) เรื่อง กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไขในการจัดทำ ส่งมอบ และเก็บรักษาใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ โดยต้องนำส่ง

ข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ใหม่ให้กรมสรรพากร

การนำส่งข้อมูลให้กรมสรรพากรให้นำส่งข้อมูลเฉพาะในส่วนที่เป็นข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์เท่านั้น

ข้อมูลใบกำกับภาษีอย่างย่อ ไม่ต้องนำส่งให้กรมสรรพากร

การส่งมอบใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ ต้องส่งมอบด้วยวิธีการ ทางอิเล็กทรอนิกส์เท่านั้น ซึ่งต้องเป็นไปตามมาตรา 22 แห่งพระราชบัญญัติว่าด้วยธุรกรรมอิเล็กทรอนิกส์ พ.ศ. 2544 และแก้ไขเพิ่มเติม (ฉบับที่ 2) พ.ศ. 2551 (ฉบับที่ 3 และ 4) พ.ศ. 2562

ผู้ประกอบการยังคงต้องปฏิบัติตามหลักเกณฑ์ วิธีการ และเงื่อนไข เกี่ยวกับการจัดทำรายงานภาษีซื้อภาษีขายตามประมวลรัษฎากรกำหนด ทั้งนี้หากมีการเปลี่ยนแปลงวิธีการปฏิบัติกรมสรรพากรจะมีประกาศเป็นกฎหมายให้ทราบต่อไป

ผู้ประกอบการจัดทำใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ตามระเบียบกรมสรรพากรว่าด้วยการจัดทำ ส่งมอบ และเก็บรักษาใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ พ.ศ. 2560 และส่งมอบใบกำกับภาษีอิเล็กทรอนิกส์ หรือใบรับอิเล็กทรอนิกส์ด้วยวิธีการแลกเปลี่ยนข้อมูลทางอิเล็กทรอนิกส์ หากผู้ซื้อสินค้าหรือผู้รับบริการประสงค์ขอรับในรูปแบบกระดาษ สามารถพิมพ์เป็นกระดาษได้โดยต้องปรากฏข้อความ “เอกสารนี้ได้จัดทำและส่งข้อมูลให้แก่กรมสรรพากรด้วยวิธีการทางอิเล็กทรอนิกส์” ตามประกาศอธิบดีกรมสรรพากร (ฉบับที่ 15)เรื่อง กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไขในการจัดทำ ส่งมอบ และเก็บรักษาใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์

กรณีดังกล่าวถือว่าผู้ขายสินค้าหรือผู้ให้บริการได้ส่งมอบใบกำกับภาษีอิเล็กทรอนิกส์ หรือใบรับอิเล็กทรอนิกส์ด้วยวิธีทางอิเล็กทรอนิกส์ผู้ซื้อหรือผู้รับบริการต้องเก็บรักษาข้อมูลด้วยวิธีการทางอิเล็กทรอนิกส์

ผู้ประกอบการยังคงมีหน้าที่ยื่นแบบ ภ.พ.30 ตามประมวลรัษฎากรเช่นเดิม

ข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ ซึ่งได้ลงลายมือชื่อดิจิทัลด้วยวิธีการตามที่กรมสรรพากรกำหนด จะต้องอยู่ในรูปแบบ ข้อมูลอิเล็กทรอนิกส์ (XML File) สามารถนำส่งข้อมูลในรูปแบบ .xml หรือ .zip โดยต้องมีขนาดไม่เกิน 3 เมกะไบต์ และนำส่งได้ครั้งละ 1 ไฟล์

การนำส่งข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ ใบเพิ่มหนี้ ใบลดหนี้ หรือใบรับอิเล็กทรอนิกส์ ไม่สามารถนำส่งรวมกันได้ ต้องแยกตามประเภทของเอกสารโดยมีข้อกำหนดของไฟล์ที่จะทำการอัปโหลด ดังนี้

1. ขนาดไฟล์ต้องไม่เกิน 3 MB

2. ประเภทเอกสารต้องเป็นไฟล์ XML หรือไฟล์ XML ที่อยู่ในรูปแบบ ZIP เท่านั้น โดยไฟล์เอกสารที่นำส่งรูปแบบไฟล์ XML ก่อนทำการบีบอัดใน รูปแบบไฟล์ ZIP จะต้องมีขนาดไฟล์ไม่เกิน 15 MB

ข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์เมื่อนำส่งให้กรมสรรพากรแล้ว จะไม่สามารถทำการยกเลิกได้ ผู้ประกอบการต้องจัดทำข้อมูลที่ถูกต้องและดำเนินการส่งข้อมูลอีกครั้ง

13 December 2023

View

7,599